新增地方债发行进度仅完成35%,三季度或将迎年内高峰

- 发布人:中国镁质材料网

- 发布时间:2024-06-26

- 浏览量:981

近日,全国多个省市披露了今年三季度地方债发行计划,披露总额共计22482亿元。整体来看,今年地方债供给偏慢,尽管5月发行有所提速,但幅度不及预期,长端利率期间迎来补降。

下半年来看,市场人士普遍预期地方债将迎来增发,三季度或为净融资规模高峰,或将对长端利率形成短期扰动,但“资产荒”格局下,息差进一步压缩趋势不会改变。

今年新增地方债发行进度仅35%

近日,全国多个省市披露了今年三季度地方债发行计划。

据企业预警通数据显示,截至6月23日,共有29个省份和4个计划单列市披露2024年7-9月地方债发行计划,披露总额共计22482亿元。根据目前披露的发行计划统计,其中,新增一般债2266亿,新增专项债14140亿,再融资一般债2681亿,再融资专项债3395亿。

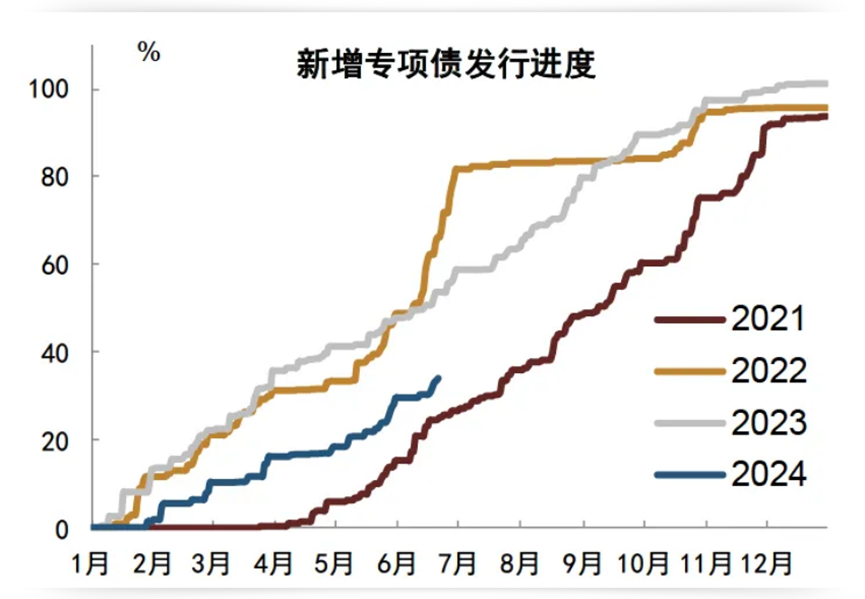

整体来看,今年地方债供给偏慢,尤其是新增专项债发行进度明显慢于去年。据中金固收团队统计,截至6月23日,今年以来新增地方债累计发行逾1.6万亿元、发行进度仅35%,其中新增专项债累计发行逾1.3万亿元、发行进度近34%,在近几年同期中均仅快于2021年。

数据来源:中金固收,财联社整理

在实体债务杠杆提振相对有限的情况下,市场一直较为期待政府加杠杆对冲,尽管近两月发行有所提速,但幅度上仍不及预期。这其中部分由于全年专项债项目筛选工作进度偏慢,4月下旬才全面完成,且今年地方债第二批新增限额直到6月中旬才下达,进度上皆相对晚于往年。

市场人士表示,尽管一定程度上,在特别国债带动下,今年超长期国债发行量已明显超过近年同期水平,但未能完全对冲超长期地方债偏低的发行量。这使得截至6月23日,今年以来超长期政府债券发行量仅1.46万亿元,明显不及2022年和2023年同期水平,也慢于市场预期,这种供给预期差也成为此轮长债、超长债回暖的推手之一。

中金固收分析师东旭表示,5月以来信用利差持续压缩而期限利差转向走扩,是由于信用利差压降相对信用下沉策略的性价比有所回落,机构为增厚收益,会重新转向拉长久期,包括相对价值上看,长端利率和超长端利率在前期期限利差重新走扩后,也具备了一定的投资价值。

数据上看,截至6月23日,国债10Y-7Y、10Y-5Y、10Y-3Y、10Y-2Y和10Y-1Y利差分别位于2015年以来历史分位数的94%、76%、62%、83%、59%,遵循相对价值的投资逻辑也相应带动了长端和超长端利率6月以来的补降。

三季度或是政府债净融资规模高峰

往后看,多位市场人士均表示,三季度国债和地方债发行预计会提速,超长期的供给也会增加,资产荒预计有所缓解,或对债市利率形成向上的扰动,但整体格局不会改变。

业内某机构高管对财联社表示,“很明显能感受到某些地区的财政到位资金上半年是减少的,这和2023年底增发的万亿国债消耗了较多前期储备的项目有关,与此同时,在地方政府对债务管控采取了更为审慎的态度下,新一轮审批时还需关注此前申报项目的资金使用情况,不过随着经济增速的诉求在加大,下半年发行进度也将会感受明显”。

兴业研究研究员郭再冉表示,据兴业研究宏观市场部预测,整体政府债净融资规模高峰或出现在第3季度,净融资规模约为3.09万亿元,处于2015年以来约94%分位数水平,第4季度净融资规模同样较大,约为2.38亿元,处于2015年以来约81%分位数水平。

郭再冉认为,这对债市的短期冲击程度需要重点观察央行资金投放情况和非银(广义基金、保险、券商)承接力度,当债市供给量较大时,银行在一级市场购债后会更多在二级市场卖出以出表,若非银机构购买政府债的能力和意愿较强,债市利率趋于下行或上行空间较小,反之则债市利率上行空间较大。

与此同时,在东旭看来,考虑到信贷“挤水分”短期可能仍会延续,下半年社融整体的增量可能低于往年,广义资产供给仍较为稀缺,此外在专项债层面,考虑到当前地方优质投资项目有限,专项债提供的实际供给会弱于市场预期,缺资产仍将延续,息差压缩也是大势所趋。